行业资讯

- 首 页

- >

- 行业资讯

- >

- Single Post

产品中心

有任何问题

立即联系我们!

027-86633356

Sales@fiberhtt.com

光器件工业的前途:从LC的报告想到的

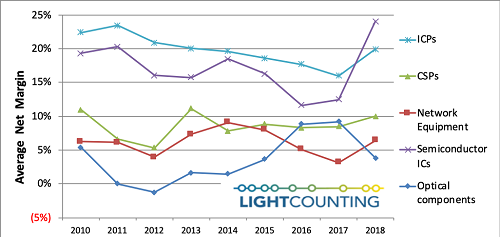

最新一期的LightCounting邮报聚焦光通信的产业链,指出过去15年来,光器件和模块供应商的利润率在整个产业链中都是最低的。这同当前贸易战背景下芯片,器件层面得到更多重视似乎并不一致。2018年度这个领域的平均利润率不到4%,虽然一年前的行业景气时期一度达到9%。是什么原因导致这一结果呢?

LightCounting认为,光器件在整个通信业的占比太小。整个ICP和CSP(商业服务提供商)行业的规模高达1.8万亿美元,其中网络设备和半导体芯片行业的规模也分别有3000亿和2000亿美元,而所有上市的光器件和模块公司的销售额加起来2018年不过72亿美元,利润更加只有2.7亿美元。相比之下整个CSP行业的规模2018年达到1110亿美元。正是规模的差异导致光器件厂商在巨无霸的客户面前没有定价权。以100GbE模块为例,去年这种产品的出货量增加了一倍多,超过600万只,但是销售额仅仅增长了14%。如果我们看看稍早些时候100GbE模块市场的增长(2016年150%,2017年45%),我们就会对价格的断崖式下滑印象更深。2016年的时候,能开发100GbE模块的,特别是做的好的厂商还不多,少数先行者还能保住利润水平。可是随着开发技术的成熟和扩散,厂商蜂拥而入,价格的下滑就不可避免了。特别是客户方面由于担心短缺,往往提前备货。而一旦供应改善,库存调整就在所难免。这种情况在光器件工业的历史上屡见不鲜。投入新技术的厂商的好日子不过一两年,而有的时候还要靠运气。

光通信产业链各领域的利润率走势对比

在其他行业,专利往往成为领先厂商保护利润率的重要工具。但是在光器件工业,一方面关于领先厂商是否拥有核心专利以及专利如何进行保护方面存在很大的争议,一方面MSA和定制化产品的层出不穷,也让技术保护很难进行。

现在对于光器件工业来说,更大的风险来自激烈进行中的贸易战。像新飞通这样一半销售额依靠华为的公司如今处于真正的危险之中。

总而言之,霸道的客户,不断缩短的开发周期和开发新品越来越高的投资都是今天光器件企业的巨大挑战。新进者能够挑战传统领导者的重要手段将是新技术,比如硅基光电子。未来几年内,现有领导厂商的赢利水平还将保持。Lumentum/Oclaro,新飞通这些公司都在努力调整产品结构(比如Lumentum出售模块业务给剑桥),Acacia和旭创等新进者希望通过外包和引进新的封装集成测试技术降低成本。超100G领域依然是初创企业和后来者瞄准的市场,但是依然有很大的风险。

20多年前主要设备公司都自己开发器件的历史正在重演。思科接连收购硅光公司Lightwire和Luxtera,英特尔在光模块领域投入巨资。Arista的创立者Andy Bechtolsheim指出光器件是他的企业当前最弱的一环并为此投入大量精力。光器件,光集成在未来工业里越来越重要的地位吸引着大厂商们纷纷界入。

这不是LightCounging第一次谈到光器件产业利润率低的问题。更多站在美国公司的角度,他们给出的解决办法似乎就是持续的产品线调整和新技术的引入,比如Lumentum/Finisar的出售并购以及硅光技术。但是对于我们中国的公司来说,我们需要更多的思路。

面对规模实力上百倍碾压自己的客户,持续的价格战不是最好的办法。我们的建议,光器件厂商一方面应该通过并购,技术合作,品牌建设等更多增强自己的实力和议价砝码,一方面应该努力另辟蹊径,寻求新的市场机会,比如眼下的运营商集采光模块,比如一带一路的市场。

整个通信网络开源解耦的大趋势正在为光器件公司提供全新的市场机会。如果我们暂时不能在芯片层面的集成做太多的工作,我们是不是可以在子系统层面的集成多做一些工作?

LightCounting认为,光器件在整个通信业的占比太小。整个ICP和CSP(商业服务提供商)行业的规模高达1.8万亿美元,其中网络设备和半导体芯片行业的规模也分别有3000亿和2000亿美元,而所有上市的光器件和模块公司的销售额加起来2018年不过72亿美元,利润更加只有2.7亿美元。相比之下整个CSP行业的规模2018年达到1110亿美元。正是规模的差异导致光器件厂商在巨无霸的客户面前没有定价权。以100GbE模块为例,去年这种产品的出货量增加了一倍多,超过600万只,但是销售额仅仅增长了14%。如果我们看看稍早些时候100GbE模块市场的增长(2016年150%,2017年45%),我们就会对价格的断崖式下滑印象更深。2016年的时候,能开发100GbE模块的,特别是做的好的厂商还不多,少数先行者还能保住利润水平。可是随着开发技术的成熟和扩散,厂商蜂拥而入,价格的下滑就不可避免了。特别是客户方面由于担心短缺,往往提前备货。而一旦供应改善,库存调整就在所难免。这种情况在光器件工业的历史上屡见不鲜。投入新技术的厂商的好日子不过一两年,而有的时候还要靠运气。

光通信产业链各领域的利润率走势对比

在其他行业,专利往往成为领先厂商保护利润率的重要工具。但是在光器件工业,一方面关于领先厂商是否拥有核心专利以及专利如何进行保护方面存在很大的争议,一方面MSA和定制化产品的层出不穷,也让技术保护很难进行。

现在对于光器件工业来说,更大的风险来自激烈进行中的贸易战。像新飞通这样一半销售额依靠华为的公司如今处于真正的危险之中。

总而言之,霸道的客户,不断缩短的开发周期和开发新品越来越高的投资都是今天光器件企业的巨大挑战。新进者能够挑战传统领导者的重要手段将是新技术,比如硅基光电子。未来几年内,现有领导厂商的赢利水平还将保持。Lumentum/Oclaro,新飞通这些公司都在努力调整产品结构(比如Lumentum出售模块业务给剑桥),Acacia和旭创等新进者希望通过外包和引进新的封装集成测试技术降低成本。超100G领域依然是初创企业和后来者瞄准的市场,但是依然有很大的风险。

20多年前主要设备公司都自己开发器件的历史正在重演。思科接连收购硅光公司Lightwire和Luxtera,英特尔在光模块领域投入巨资。Arista的创立者Andy Bechtolsheim指出光器件是他的企业当前最弱的一环并为此投入大量精力。光器件,光集成在未来工业里越来越重要的地位吸引着大厂商们纷纷界入。

这不是LightCounging第一次谈到光器件产业利润率低的问题。更多站在美国公司的角度,他们给出的解决办法似乎就是持续的产品线调整和新技术的引入,比如Lumentum/Finisar的出售并购以及硅光技术。但是对于我们中国的公司来说,我们需要更多的思路。

面对规模实力上百倍碾压自己的客户,持续的价格战不是最好的办法。我们的建议,光器件厂商一方面应该通过并购,技术合作,品牌建设等更多增强自己的实力和议价砝码,一方面应该努力另辟蹊径,寻求新的市场机会,比如眼下的运营商集采光模块,比如一带一路的市场。

整个通信网络开源解耦的大趋势正在为光器件公司提供全新的市场机会。如果我们暂时不能在芯片层面的集成做太多的工作,我们是不是可以在子系统层面的集成多做一些工作?